Por Santiago Vargas Oria, analista Research de Nasini SA

La inflación de abril fue de 8,8%, en línea con las expectativas del mercado, consolidando el proceso de desinflación y marcando una tendencia clara para el mes siguiente. Esta baja se da a pesar de que regulados (18,4%) y servicios (16,5) subieron explicados por la normalización de tarifas y con la núcleo desacelerando fuertemente al 6,3%, la más baja en 15 meses.

Esto marca 4 meses consecutivos desacelerando (algo que no pasaba desde 2019). Todas señales positivas que muestran que continúa el sendero de desinflación a pesar de la inercia que implica la corrección de la distorsión de precios relativos.

Para mayo las mediciones semanales de alta frecuencia marcan que el IPC ya corre por debajo del 6% (cercano al target BCRA del 5,80%) más aún teniendo en cuenta que el gobierno (priorizando lo político-social por sobre lo fiscal) postergó aumentos en electricidad, gas, combustible y colectivos pactados para mayo, por lo que el dato final podría ser menor inclusive.

Pensando a futuro

Si bien el reacomodamiento de precios relativos avanza, todavía falta, ya que las tarifas no terminaron de ajustar y se suma a la indexación de salarios de los próximos meses, lo que hará que sea más difícil romper la inercia inflacionaria. El próximo desafío del gobierno estará en romper el piso del 5%.

El ancla fiscal sigue siendo la base del plan económico, con muy buenos números el primer trimestre (inclusive con un ajuste en exceso que da espacio hoy para postergar ciertos aumentos programados) ahora la clave pasa a ser mejorar la calidad del mismo para que sea sostenible a futuro en meses estacionalmente difíciles.

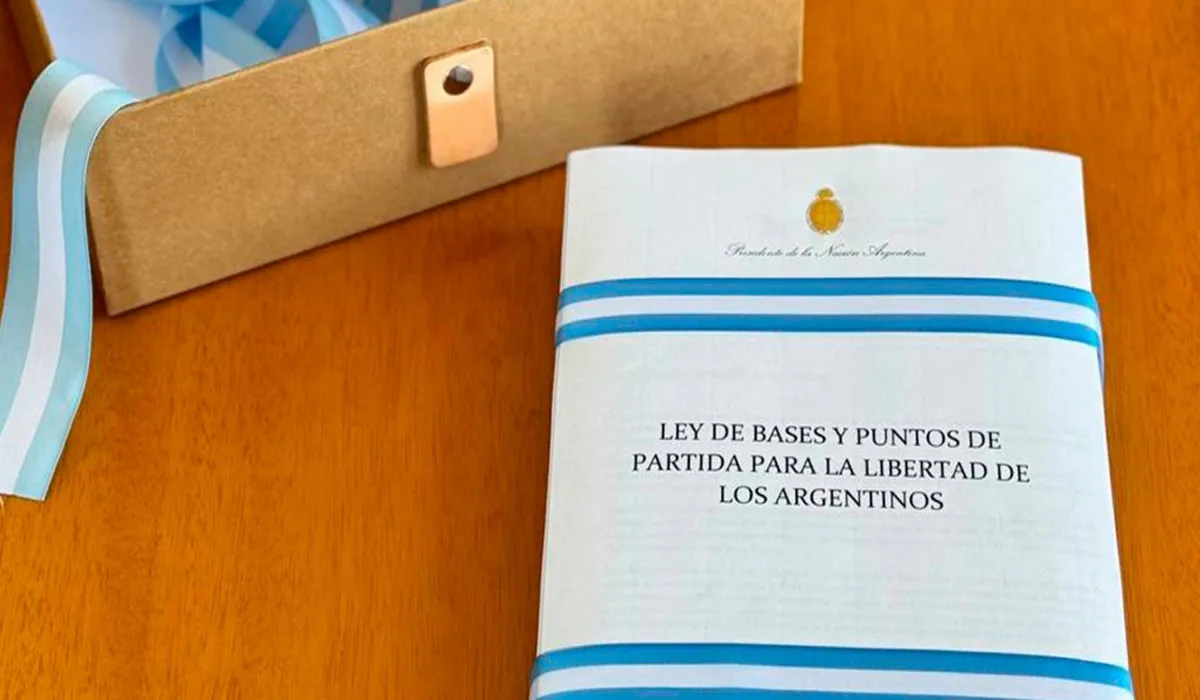

Mientras se encuentra en proceso la normalización de tarifas y la eliminación de subsidios, es de vital importancia que se apruebe el paquete fiscal de la ley bases para reforzar los números y sostener el equilibrio fiscal. Hacia adelante, habrá que ver la forma de compensar la recaudación importante que genera el impuesto país (pensando en una posible unificación, no de corto plazo), la recuperación de los salarios en términos reales que permita seguir ajustando tarifas y con que dinámica se da el rebote de la actividad para poder recuperar la recaudación. A pesar del compromiso claro que presenta el gobierno de respetar el ancla fiscal a toda costa, el mercado estará atento a las reformas estructurales que permitan alcanzarlo de manera sostenible.

En lo monetario, el BCRA sigue acumulando reservas. En lo que va de mayo lleva compras por USD 1.358 M, beneficiado por el blend, y si bien todavía no arranca la liquidación de la cosecha gruesa (por factores climáticos), consideramos que hay espacio para que la brecha permanezca contenida (por debajo del 25%) por el fuerte flujo de oferta frente a una demanda de importadores que es mucho menor.

Continúa también el proceso de absorción de pesos vía bopreal (ya se adjudicó casi en su totalidad) además el tesoro seguirá intentando recomprar deuda al BCRA para absorber y esterilizar pesos en las próximas licitaciones, sumado a la licuación vía tasas negativas reales.

Es por esto que serán claves las próximas licitaciones del tesoro: el BCRA publicó un nuevo cronograma con licitaciones quincenales y salió de manera agresiva a licitar para el próximo jueves 4 LECAPS cortas con vencimiento entre junio, julio y agosto, tres de las cuales pagan una tasa fija mínima por encima de la tasa fijada por el BCRA.

Al mismo tiempo, tal como esperaba el mercado (post dato de inflación), el BCRA bajó las tasas al 40% TNA (3,3% TEM) y de esta forma conduce a que el flujo de pesos opte por financiar al tesoro (debido a que LECAPS pagan mejor tasa que pases).

Además, en ese mismo comunicado, el BCRA anuncia que retoma la discrecionalidad (puede hacerlo o no) para intervenir deuda del tesoro en el mercado secundario (antes intervenía en lo colocado en primario) en busca de eliminar los costosos BID que obligaban a intervenir un 2% por encima de la tasa de colocación.

El objetivo de todas estas medidas en conjunto es reducir los pasivos remunerados del BCRA al mínimo.

Dado este contexto, consideramos que la inflación va a permanecer en tendencia descendente, aunque con una menor dinámica en la desaceleración.

Respecto al crawling creemos que permanecerá sin cambios al 2% TEM y que la brecha, impulsada por los flujos, seguirá contenida durante la liquidación de la cosecha gruesa.

En cuanto a tasas, luego de la reciente baja, el espacio para seguir reduciéndola es acotado. Vemos que la salida del cepo hoy está un poco más lejos, y que la prioridad del gobierno pasa por la desaceleración fuerte de la inflación y saneamiento de la hoja de balance del BCRA, pero si consideramos probable que a partir del segundo semestre se liberen algunas restricciones.

En el corto plazo, el gobierno se enfrentará a nuevos desafíos complejos que podrían generar volatilidad y que obligaran a recalibrar parte del plan económico para continuar con el éxito de los primeros 4 meses, pero aun así somos optimistas con el desarrollo del mismo y de las principales variables.

Asset Class

CER

Somos optimistas con la parte media de la curva CER, después del castigo que sufrieron la última semana de abril, creemos que es una alternativa para carry superior a las lecaps teniendo en cuenta nuestro escenario de brecha contenida en el corto plazo, pero para monitorearla de manera activa dado el riesgo de la misma.

TASA FIJA

Consideramos que la licitación de LECAPS será buena y que van a comprimir tasa rápidamente, si bien es cierto que descuentan escenarios muy optimistas de desinflación (probablemente por encima de lo que podría ser la realidad) siguen siendo una alternativa conservadora para captar tasa.

SOBERANOS HD

Seguimos siendo optimistas respecto a una normalización de la curva basado en el escenario de compresión de riesgo país, equilibrio fiscal y compromiso/voluntad en el cumplimiento de los contratos. Si bien la compresión de los primeros 4 meses fue muy fuerte y lideraron rendimientos, creemos que todavía existe upside también dependiendo del resultado final de la ley bases.

DLK

El flujo no demanda activos indexados por tipo de cambio oficial, dado que el mercado descuenta que hoy en día el crawling al 2% se mantendría un tiempo más. La cobertura tampoco luce barata, dado lo que pricean los futuros de rofex que al día de la fecha son una mejor opción.

RENTA VARIABLE

Somos optimistas con el merval después del gran cierre de abril e inicio de mayo, castigado por la demora de la ley bases y por los problemas con Cammesa, creemos que son niveles interesantes para mantener posiciones. Nuestra prioridad pasa por el sector energético, regulados y bancario. Clave que avance la aprobación de la ley bases, ya sea se apruebe en su totalidad o con modificaciones, lo que podría destrabar nuevos niveles para el índice de corto plazo. Creemos que la próxima temporada de balances, sobre todo para energéticas y regulados, mostraran muy buenos números por el efecto de normalización de tarifas y de la economía en su conjunto.

Consideramos que tanto para la renta variable como la renta fija (soberanos HD) el desafío siguiente es mostrar la factibilidad de resolver los problemas estructurales de argentina (laborales, impositivos, seguridad jurídica). Una vez priceado este contexto, el camino para ambos activos es muy optimista.