Informe de Fundación Libertad – Por Javier Bongiovanni – Economista

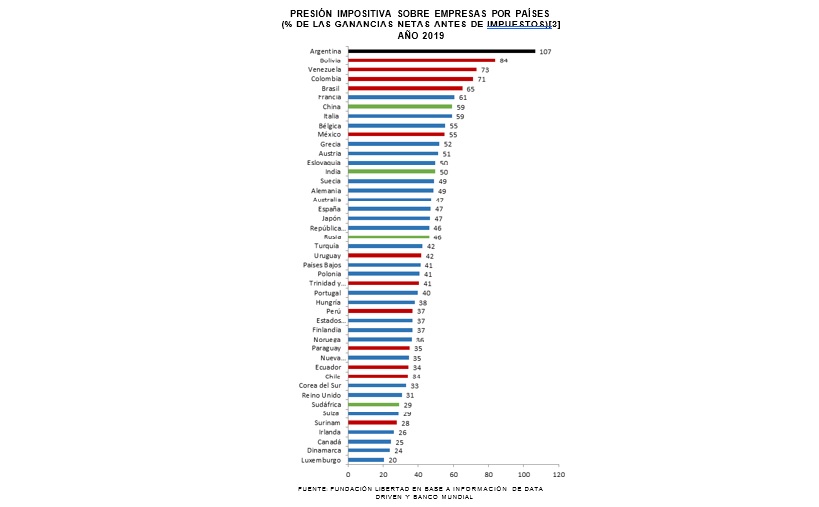

Argentina tiene una presión impositiva total que resulta comparable con la de muchos países desarrollados como Canadá, Japón, Estados Unidos, entre otros y superior a la de economías emergentes, como China, México o Chile. Pero la situación cambia cuando se analiza la conformación de la base tributaria. Son los impuestos a la producción, que gravan a las empresas, los que colocan al país en una situación única. En Argentina la presión impositiva a la producción es (por amplio margen) la mayor entre todas las economías relevantes del planeta.

Para ser más precisos, la presión impositiva llegaba al 28,7% (entre impuestos nacionales y provinciales) para el 2019, es decir que de cada 100 pesos generados por los argentinos, el estado se lleva 28,7. Dicha cifra se encuentra por encima del promedio sudamericano (23%) y los países BRICS (28%) pero por debajo de los miembros de la OCDE (33,8%).

Sin embargo, en Argentina los impuestos que recaen sobre las empresas representan en promedio un 106,3% de sus ganancias netas (antes de impuestos), de acuerdo al informe Doing Business. En otras palabras, una pyme argentina que paga todos sus impuestos (en promedio) da pérdidas. Esto explica, en buena medida, por qué casi la mitad de la economía Argentina se encuentra en el ámbito informal, ya que de, cumplir con todas sus obligaciones tributarias probablemente, quebraría. De esta manera, la evasión fiscal se ha vuelto una práctica de uso frecuente en el país.

Este tipo de impuestos se encuentran muy por encima del promedio mundial (40,4%), de la OCDE (41,6%) y Latinoamérica (46,6%). En el siguiente gráfico, se puede observar individualmente la presión de los países mencionados.

Argentina con el ya mencionado 106,3% encabeza la tabla por amplia diferencia, seguida de lejos por Bolivia con 83,7% y Venezuela con 73,3%. En el otro extremo, se halla Luxemburgo con tan solo 20,4%, seguido por Dinamarca y Canadá con 23,8% y 24,5% respectivamente.

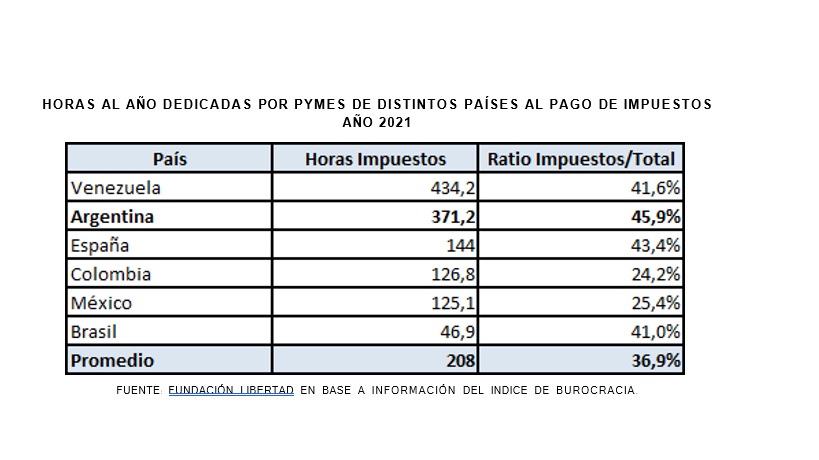

La carga tributaria no solo resulta elevada, sino que también le conlleva a las pymes una gran cantidad de tiempo que deben invertir para cumplir con toda la burocracia que implica el pago de impuestos. Así lo muestra un estudio realizado por la organización internacional Fundación Atlas en conjunto con Fundación Libertad y otros centros de estudios económicos y sociales de distintos países de Latinoamérica y España. Dicho estudio, Índice de Burocracia, se realizó con el fin de medir y comparar el tiempo que emplean las pequeñas y medianas empresas para los trámites burocráticos exigidos por el estado en sus distintos niveles.

Los resultados arrojan que, en promedio, las pymes argentinas le destinan 808,4 horas al año a las tareas burocráticas. La parte impositiva, en promedio, conlleva 418 horas al año, es decir, que le demanda a las pymes más de la mitad del tiempo total dedicado a los trámites burocráticos.

Si se tiene en cuenta la división básica por sectores, tenemos que el sector primario con un promedio de 156,5 horas/año es al que menor tiempo le demanda el pago de impuestos. Detrás se encuentra el sector terciario con un promedio de 429 y por último el secundario, el cual promedia 532 horas anuales. Cabe destacar que en lo que refiere a las horas dedicadas a la parte tributaria en relación al tiempo total, el sector terciario es el que posee el ratio más elevado, alcanzando la cifra de 56,7%.

A excepción del sector primario, el resto de los sectores presenta resultados que se asemejan a los expuestos por el informe Paying Taxes del Banco Mundial y PwC, de 519 horas/año, en un informe publicado en 2020 acerca del pago de impuestos de empresas de tamaño mediano en los distintos países del mundo.

Estos resultados cobran mayor relevancia cuando se lo compara con el de otros países. A excepción de Venezuela (434,2 horas/año), Argentina supera ampliamente a sus pares. Por dar un ejemplo, el tiempo dedicado a impuestos es 8 veces mayor al que le dedican en Brasil (46,9 horas/año) y 3 veces mayor al que le emplean en México (125,1 horas/año) y Colombia (126,8 horas/año).

Como se puede observar en el cuadro anterior, a excepción de Colombia y México cuya ratio horas impuestos sobre total de trámites ronda el 25%, los demás países se encuentran entre un 40-45%. La diferencia sustancial se da en el total de horas y no en su participación relativa. Por lo cual, se puede aseverar que en términos relativos el tiempo empleado por las pymes argentinas para el pago de impuestos resulta similar al de otros países. El problema radica entonces en la cantidad de trámites burocráticos totales (incluyendo los impositivos) y el tiempo que ellos conllevan.

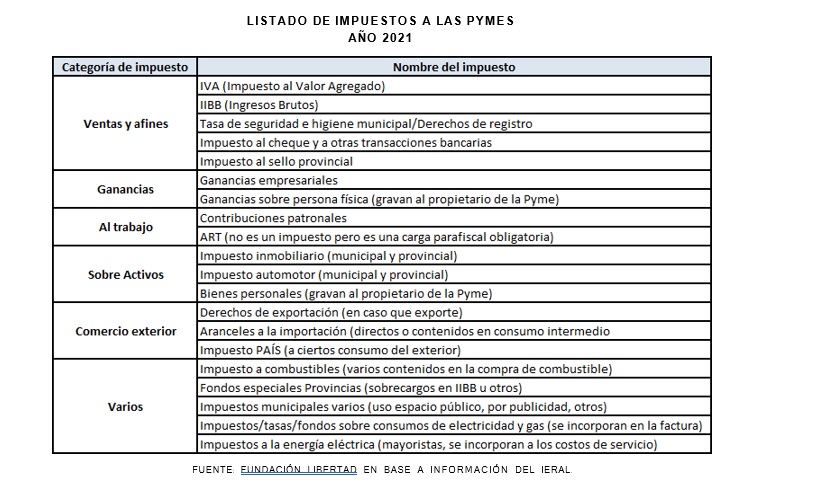

La gran cantidad de tiempo y dinero que le demanda a las pymes impuestos se explica en buena medida a la gran cantidad que hay de estos. Los más importantes en términos relativos son Ingresos Brutos, IVA, impuestos a las ganancias, entre otros. Se debe destacar el caso particular del impuesto a los Ingresos Brutos, el cual además de resultar engorroso a la hora de pagarlo, al estar en todas las provincias puede ocurrir que una misma pyme que vende sus productos en más de una provincia este pagando el mismo impuesto varias veces. A continuación, se enumeran los impuestos en sus tres niveles (municipales, provinciales y nacionales) que deben pagar las pymes argentinas:

Las pymes se enfrentan a un sistema tributario enmarañado, de complejidad y de desprolijidades. También de inequidades y dobles imposiciones. Los impuestos nacionales, provinciales y municipales conviven y afectan a los pequeños empresarios obstaculizando su desarrollo –y la consecuente inversión y generación de empleo- e incentivando la informalidad. Según reveló un informe reciente de PWC en cuanto al ranking de preocupaciones de las pymes, el 75% mencionó la presión tributaria.

Es indispensable diseñar un sistema tributario orientado a pequeñas y medianas firmas y microemprendimientos más simple y equilibrado. En este marco, la experiencia internacional nos ofrece una buena guía hacia la centralización de la recaudación impositiva en pocos impuestos de fácil aplicación y fiscalización, que permitan reducir la evasión.